深度剖析我国“专精特新”发展现状

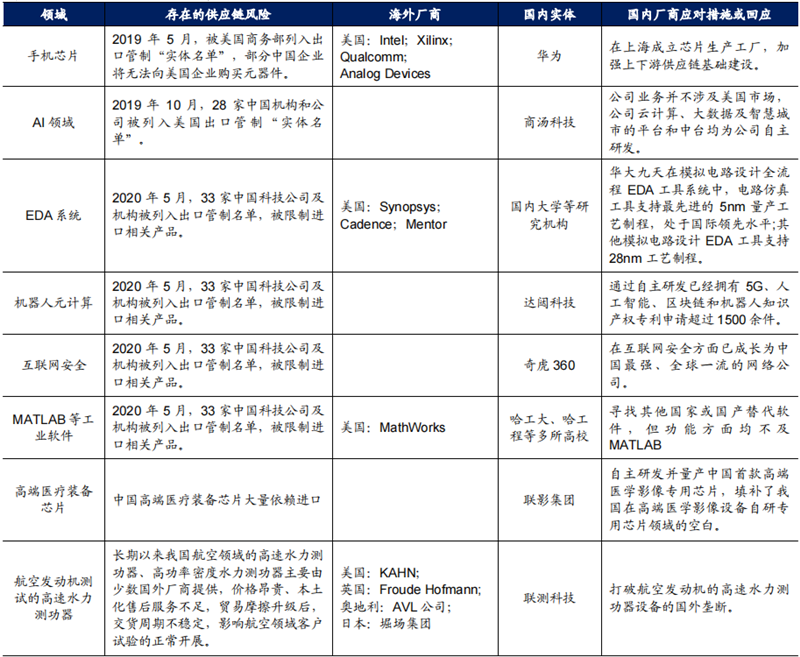

中小企业承担大部分就业,是创新的主力军,在国民经济中发挥着不可替代的作用。在国际环境日益复杂严峻、新冠疫情加速国际经济区域化,各国、各企业的供应链风险逐渐显现。我国部分领域仍存在“卡脖子”问题,部分机构和企业的供应链安全受到威胁;保障产业链供应链安全已上升到国家战略高度。

参考德国经验,给予足够的科研支持和政策鼓励,中小企业可担当细分领域研发创新的重要力量,成长为“配套专家”或“隐形冠军”。在补链强链需求迫切、全球产业链体系趋于重构的背景下,发展“专精特新”企业有助于“补短板”、“填空白”,优化我国产业结构。

01.

参考德国经验保障供应链安全

中小企业承担大部分就业,在国民经济中发挥着不可替代的作用。2016-2019年,我国中小企业均在 36 万户以上,占规模以上企业的比重保持在 97%以上,中小企业在国民经济中发挥着不可替代的作用。中小企业同时承担着大部分的就业。2016-2019 年,全国中小企业从业人员保持在 4900 万人以上,约占规模以上企业从业人员比例的 2/3。

在国际环境日益复杂严峻、新冠疫情加速国际经济区域化、全球供应链体系趋于重构的背景下,各国、各企业的供应链风险逐渐显现。我国制造业生产水平和影响力虽大幅提升,但在医疗器械、电子通信、核心工业软件、高端材料、精密设备等领域仍需依赖进口,存在“卡脖子”问题,部分机构和企业的供应链安全受到威胁。

▲我国企业和机构暴露的部分供应链风险

相比大企业,中小企业往往聚焦于缝隙市场,部分优秀企业通过数十年对已有产业技术的综合和挖潜,在特定产品上做到了极强的专业度和较高的市场占有率,成为产业链上大企业不可或缺的配套供应商,对于补齐供应链、稳定产业经济结构具有重要作用。

在产业结构变化时期,中小企业体量小,固定资本投资转向更为灵活,退出传统领域或进入新领域都更便捷,能够更快地填充由于技术升级和市场结构变化产生的市场缝隙,完善产业链的各个节点。

因此,加大对具有专业化、精细化业务的中小企业的扶持,激励具有研发能力的企业重点攻坚,突破现有产业链供应链“卡脖子”环节,对降低供应链风险具有重要意义。

二战后,德国面临周边国家的限制和封锁,国内百废待兴,亟需找出一条适合自身发展的道路,加速中小企业和经济复兴。德国通过成立全国性的研究机构支持中小企业研发创新,同时定位配套专家,发展出最多的“隐形冠军”。

1949 年 3 月,103 名德国科技工作者在慕尼黑自发成立了“弗劳恩霍夫应用研究促进协会”,定位于为企业(特别是中、小企业)开发新技术、新产品、新工艺,并协助企业解决自身创新发展中的组织、管理问题。目前,协会在德国设有 75 个研究所和研究机构,大约有 29,000 名员工,每年的研究预算为 28 亿欧元;其中 24 亿欧元用于科研合同。弗朗霍夫协会约 1/3 的运营资金由联邦和州政府资助,另外 2/3 的研究经费来自工业合同和由政府资助的研究项目。

弗劳恩霍夫协会主要面向工业应用研究,且制定了一系列利于中小企业发展的 制度,包括:(1)弗劳恩霍夫协会的技术发明人,可以无偿使用发明创办企业,将科研成果商业化;(2)弗劳恩霍夫协会所用资金对创新型企业入股,一般占总股份的 25%,扶持 2-5 年,如果企业开发创新产品获得成果则转股退出;(3)弗劳恩霍夫协会给聘为研究员的技术发明人发一年的工资。

通过不遗余力地推动中小企业制造业创新,弗劳恩霍夫协会使中小企业能够充分地享受到其包括知识产权在内的各类科技创新资源,获得高水平科研队伍提供的服务和科学研究成果;为战后中小企业重建和复兴起到了重要的推动作用。

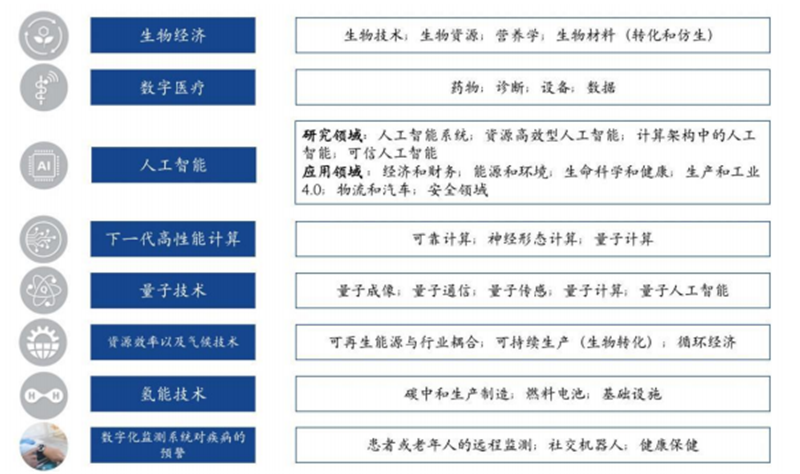

弗劳恩霍夫协会目前的研究领域主要有 8 项,包括:生物经济、数字医疗、人工智能、下一代高性能计算、量子技术、资源效率以及气候技术、氢能技术和数字化监测系统对疾病的预警等。

▲弗劳恩霍夫协会 8 大重点研究领域

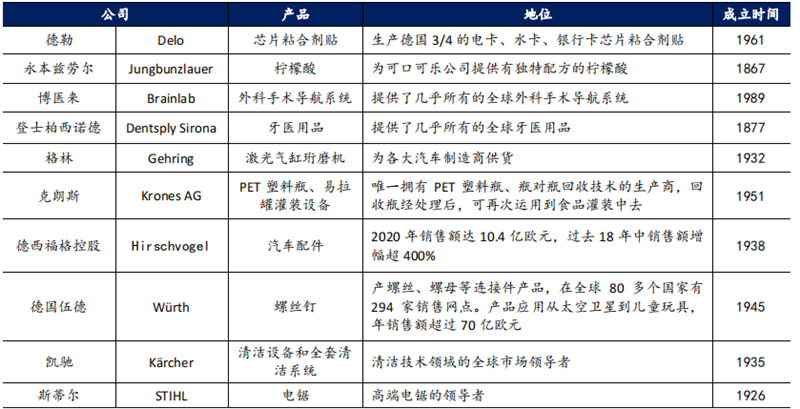

德国中小企业的重要发展路径是专注做“配套专家”,打造核心技术或配件配方。部分德国中小企业已经成长为唯一或少数能满足重要企业或商品特定需求的供应商。这些企业成立时间多在 50 年以上,不搞多元化发展和规模化经营,致力于不断提升行业专业能力,以谨慎的姿态在特定领域长期发展,成为全国甚至全球细分市场领导者。

▲部分德国中小企业已成为细分领域巨头或唯一供应商

在国家政策和科研力量的支撑下,德国中小企业创新能力突出,诞生诸多“隐形冠军”。根据《中国电子报》刊文的统计,在医药和信息通信技术领域,德国中小企业研发的参与度达到 59%;在测量及自动控制技术领域,中小企业的研发比重高达 79%。德国中小企业领导者的人均专利拥有量是德国大型企业的 5 倍,而成本却只有大型企业的 20%,且在高端技术领域创新研发突出。

参考德国经验,中小企业虽然在资金、人才方面具有劣势,但由于竞争环境激烈、外部激励强,相对已占据竞争优势的大企业来说更有动力和活力投入研发;在解决“卡脖子”问题时,可以成为关键领域研发创新的重要力量。

02.

聚焦五大领域加速企业培育

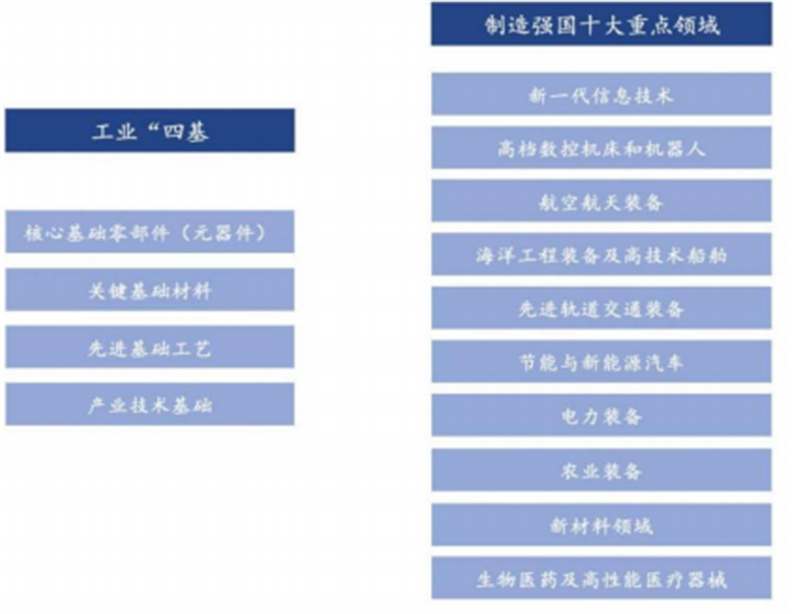

自从2018年公布第一批专精特新“小巨人”企业以来,目前已经公布了三批专精特新小巨人企业。第三批专精特新“小巨人”企业重点培育领域包括五个:1、主导产品应优先聚焦制造业短板弱项,符合《工业“四基”发展目录》所列重点领域,从事细分产品市场属于制造业核心基础零部件、先进基础工艺和关键基础材料;2、符合制造强国战略十大重点产业领域;3、属于产业链供应链关键环节及关键领域“ 补短板 ” “ 锻长板”“填空白”产品;4、围绕重点产业链开展关键基础技术和产品的产业化攻关;5、属于新一代信息技术与实体经济深度融合的创新产品。

▲工业“四基”、制造强国战略十大重点领域

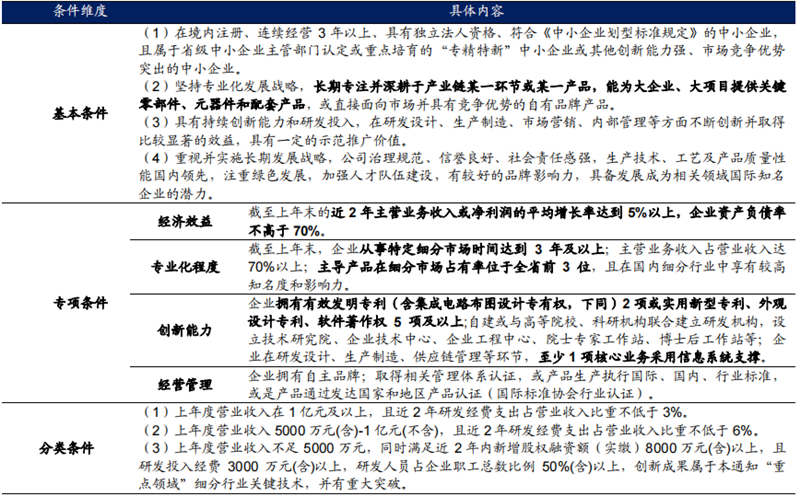

▲第三批专精特新“小巨人”企业培育条件

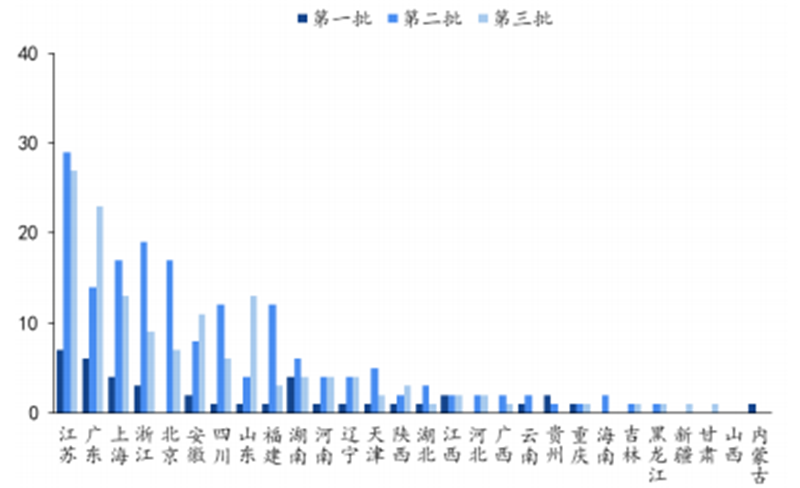

截至 2022 年 1 月 31 日共有专精特新“小巨人”企业 4922 家,其中 A 股上市公司总计 351 家。工信部分别于 2019 年 5 月、2020 年 11 月和 2021 年 7 月公布了三批专精特新“小巨人”企业名单;其中,2019 年公布的第一批专精特新“小巨人”企业共 248 家, 上市 41 家;2020 年公布第二批专精特新“小巨人”企业共 1744 家,上市 170 家;2021 年公布第三批专精特新“小巨人”企业共 2930 家,上市140 家。

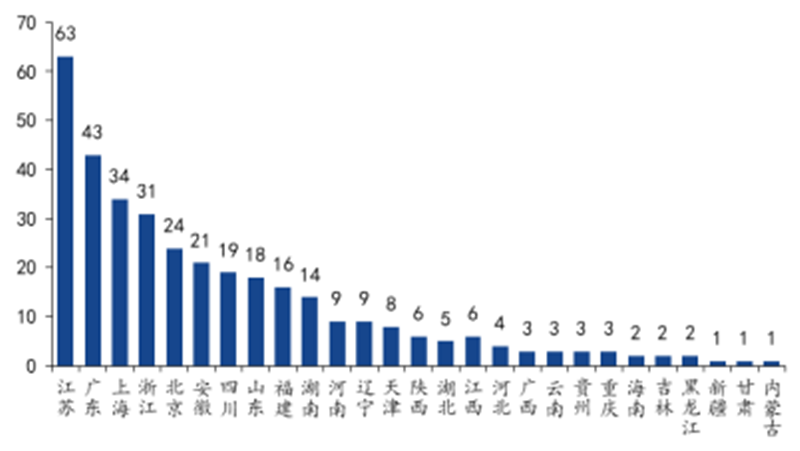

从地区分布来看,351 家专精特新“小巨人”上市企业集中在江浙沪、北京和广东区域。351 家公司中,上市公司数量排名前五的地区分别为江苏省(63 家,占比 18%)、广东省(43 家,占比 12%)、上海(34 家,占比 10%)、浙江省(31家,占比 9%)和北京(24 家,占比 7%)。分批次来看,前两批专精特新“小巨人”上市企业主要集中在江浙沪和北京、广东等地;第三批次山东、安徽、四川等省份的上市企业明显增多。

▲各省市专精特新“小巨人”上市数量(家)

▲三批专精特新“小巨人”上市企业地区分布

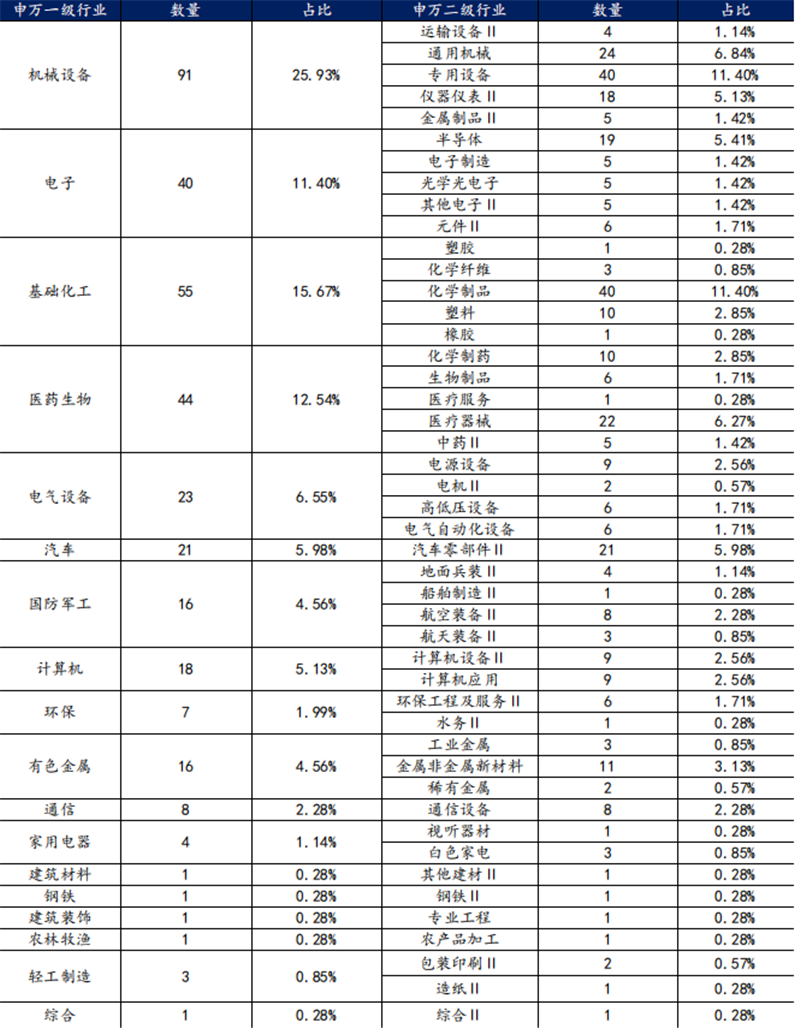

专精特新上市公司集中在中高端产业领域,机械设备行业公司数量远超其他行业。351 家企业中排名前五的申万一级行业分别为机械设备(91 家,占比26%)、电子(40 家,占比 11%)、基础化工(55 家,占比 16%)、医药生物(44 家,占比 13%)、电力设备(23 家,占比 7%)。

▲国家级专精特新“小巨人”上市企业,申万一、二级行业分布数量及占比

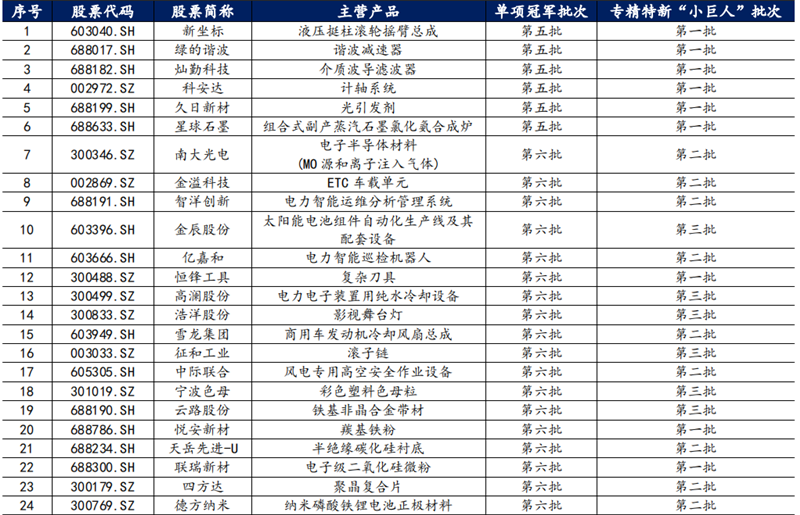

工信部共发布六批制造业单项冠军示范企业名单,总计 464 家企业。其中有188 家上市公司。其中,24 家为国家级专精特新“小巨人”企业。

▲同时是单项冠军示范企业和国家级专精特新“小巨人”上市企业名单

截止 2022 年 1 月底,351 家专精特新 A 股公司中,273 家市值在 100 亿以下,占比 78%;其中,市值处于 50-100 亿元区间的公司最多,为 101 家,占比 29%,市值处于 30-50亿元的公司有 96 家,占比 27%。市值超过 300 亿的公司仅 8 家,分布在电新、医药、电子、汽车四个领域。

▲专精特新公司市值分布(截止 2022 年 1 月 28 日)

203 家专精特新上市公司 2020 年营业收入处于 3-10 亿元区间,占比 58%;2020 年营收处于 10-30 亿元的公司为 84 家,占比 24%;18 家公司 2020 年营收超过 30 亿元,主要分布于化工、医药、汽车、电新领域。

2020 年,17 家已上市专精特新公司亏损,其中半数为电子、机械领域公司。113 家公司归母净利润处于 5000 万-1 亿元之间,占比 32%;111 家公司归母净利润处于 1-2 亿元之间,占比 31%。

2020 年,351 家专精特新公司平均营收为 10.54 亿元,平均归母净利润为 1.29亿元,与创业板、科创板、中证 1000 指数成分相比均较小。但专精特新板块平均毛利率超过 40%,明显高于创业板和中证 1000 指数成分,仅低于科创板。同时,351 家公司研发费用占营业收入的比例为 5.81%,也仅低于科创板(10%)。

目前已上市专精特新公司中,近半数公司 2020 年的毛利率在 30%-50%之间;50 家毛利率超过 60%,其中 31 家为医药生物公司,占绝对多数。351 家专精特新公司的研发费用占比主要分布在 3%-10%之间;其中,营收规模超过 10亿元的公司研发费用占比较低,小公司研发投入力度普遍更高。

03.

梯度培育体系多方政策出台

2018 年以来,“专精特新”企业培育相关政策密集出台,顶层设计不断筑牢。不少省市也出台了相关政策,落实培育国家、省、市、区(县)级专精特新企业。目前,浙江、广东等经济发达地区拥有更多国家级专精特新企业;中部省市对培育省级专精特新企业的热情更高。

从国家级专精特新“小巨人”企业的培育情况来看,截至第三批名单公布,浙江、广东和山东入选的企业数量排名前三。浙江和广东的企业数量均在 400 家以上,山东省企业数量为 367 家;排名随后的分别是江苏、北京、上海,入选企业数量均在 250 家以上。

▲各省市国家级专精特新“小巨人”企业培育情况

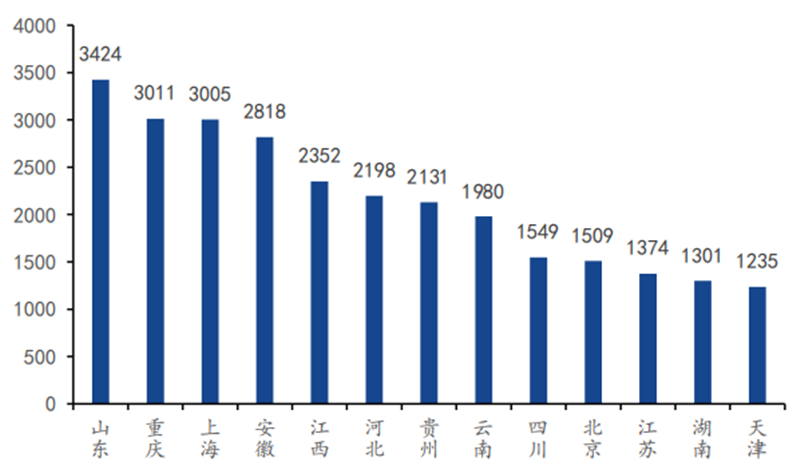

从省级“专精特新”中小企业的培育情况来看,山东、重庆和上海的培育数量已超过 3000 家;安徽、江西、河北和贵州培育的企业数量也在 2000 家以上。

▲各省市省级专精特新“小巨人”企业培育情况

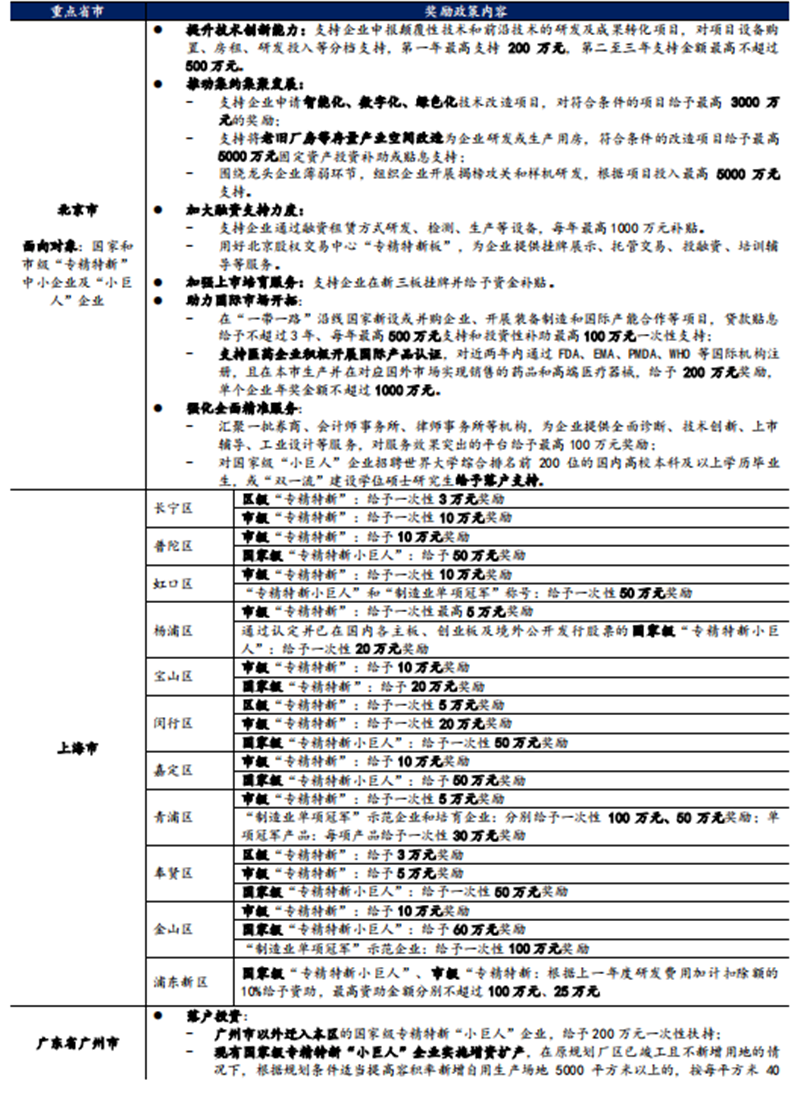

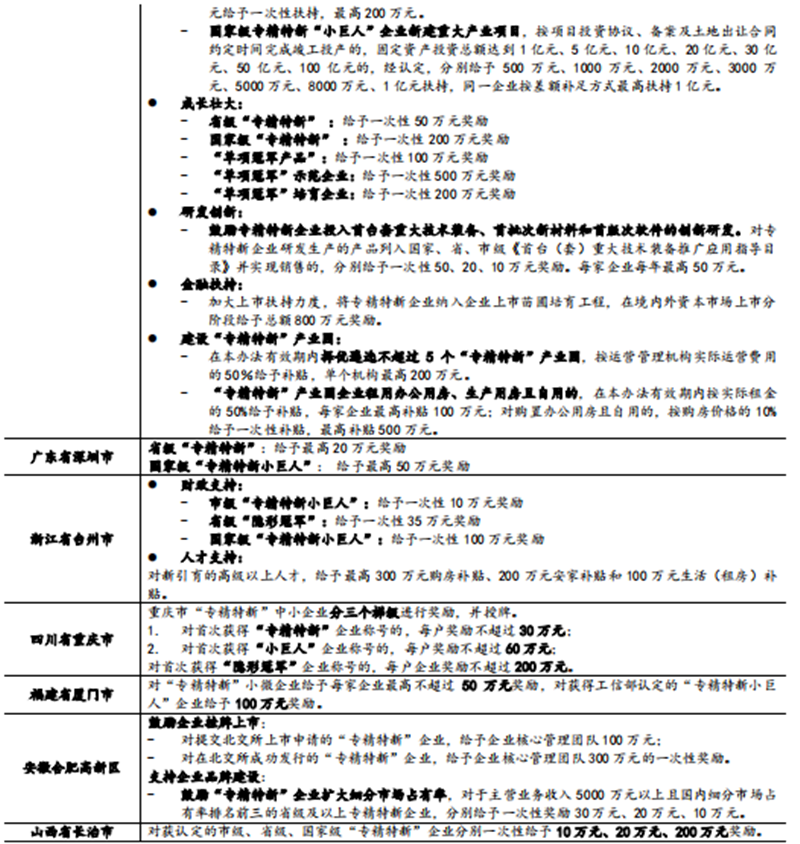

各省市纷纷出台奖补政策,以财政补贴、提供融资服务及人才引进等方式对区、市、省级“专精特新”企业及制造业单项冠军进行补贴。

财政补贴金额上看,重点省市对国家级“专精特新小巨人”补贴在 50-100 万元,省级“专精特新”企业补贴在 20-50 万元,市级补贴基本在 20 万元以下。北上广补贴力度较高。其中,北京提供多元化全方位补贴,推动中小企业集中、集聚发展,包括鼓励智能化、数字化、绿色化发展及老旧厂房改造等政策;同时,通过在北京股权交易中心“专精特新板”为企业进行投融资培训及支持企业在新三板挂牌等方式,加大融资支持、上市培育力度。广州在项目新建、增资扩产及外省(市)迁入等落户投资方面补贴力度较大;同时在研发创新、股票发行及通过建立产业园集聚发展等方面,与北京政策支持方向保持一致。

▲重点省(市)对“专精特新”企业的补贴政策汇总

中小企业不仅是我国承担就业和创新的主力军,其实放眼世界各国,中小企业都是一个国家的顶梁柱。

对于这样的顶梁柱各国都有自己的“专精特新”,美国和日本的“专精特新”中小企业被称为利基企业,韩国的“专精特新”中小企业被称为中坚企业,德国的“专精特新”中小企业被称为隐形冠军。以上国家正是对中小企业的强力支持造就了他们在产业链的主力地位,可以说,在“十四五”重要转型期,我国对于专精特新的支撑发展正当其时。

(来源:报告研究所)